Berazam Untuk Ada Rumah Sendiri? Ini Panduan Pembeli Rumah Pertama Yang Anda Perlu Tahu!

Terdapat tiga fasa untuk membeli dan memiliki sebuah rumah iaitu Fasa persediaan, Fasa pembelian, dan Fasa tukar nama. Ingin tahu lebih lanjut? Baca sini!

Memiliki sebuah rumah yang selesa adalah impian setiap golongan muda

Bahkan pada usia inilah pastinya golongan muda bersemangat untuk memperoleh sesuatu serta yakin terhadap cita-cita atau impian termasuklah memiliki sebuah rumah sebagai aset.

Jika diukur pada tahap umur golongan muda yang berusia antara 23 hingga 40 tahun, sepatutnya mereka sedang atau telah membina tapak yang kukuh untuk mendapatkan kehidupan masa depan yang cerah seperti mempunyai pekerjaan yang stabil, berkeluarga dan mempunyai kualiti hidup yang baik. Kualiti hidup yang baik seringkali dihubungkait dengan memiliki rumah yang selesa.

Bagi mereka yang belum mempunyai rumah tetapi bercita-cita untuk memilikinya, lebih-lebih yang menjadikan azam tahun baru ini untuk membeli rumah, boleh mengikuti panduan di bawah.

Afiq Shamnazri, seorang Penasihat Hartanah telah berkongsikan tips dan panduan kepada Pembeli Rumah Pertama dalam laman Twitter peribadinya

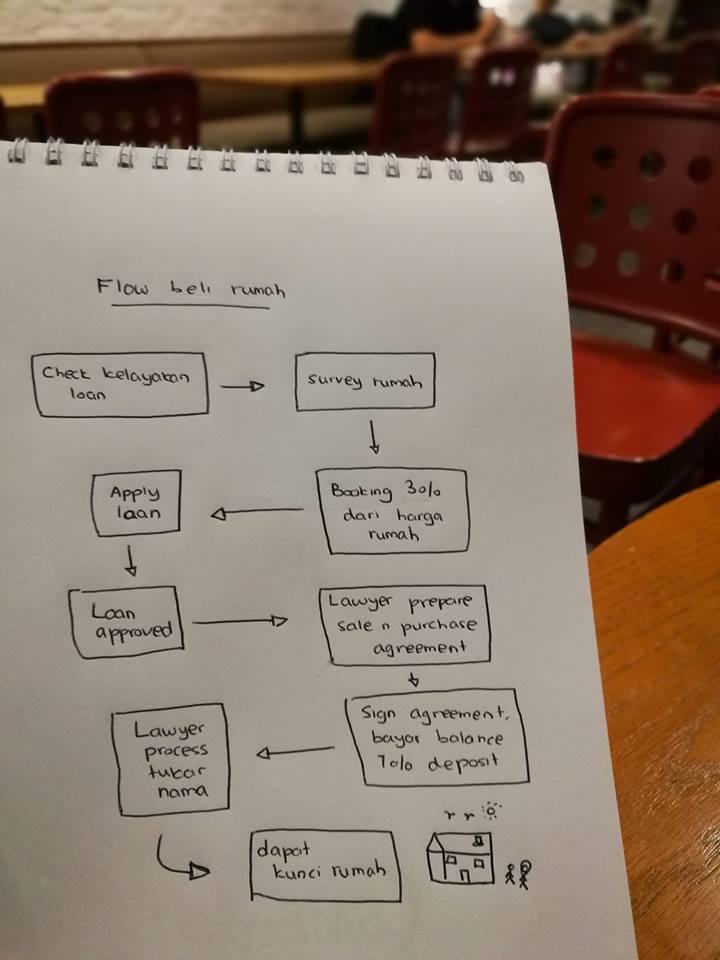

Menurut Afiq, terdapat tiga fasa yang perlu ditempuhi bagi membeli dan memiliki sebuah rumah iaitu Fasa persediaan, Fasa pembelian, dan Fasa tukar nama.

(1) Fasa persediaan

Apabila seseorang itu mempunyai niat untuk membeli rumah, perkara pertama sekali yang dia perlu lakukan adalah menyemak kelayakan pinjaman (loan) dengan bank, melainkan rumah tersebut hendak dibeli secara tunai (cash).

Bank akan merujuk kepada 3 perkara sebelum memberi pinjaman adalah Pendapatan (Income), Scoring dan CCRIS.

(i) Income

Formula = (KOMITMEN LAMA + KOMITMEN RUMAH YANG HENDAK DIBELI) / NET INCOME x 100

*Jika nilai lebih 70%, bank akan menolak permohonan anda.

(ii) Scoring

Scoring bermaksud pemohon mempunyai ciri-ciri orang yang boleh membayar hutang. Oleh itu bank akan melihat sama ada pekerjaan pemohon itu stabil ataupun tidak, status pekerjaan itu sama ada tetap atau kontrak serta tahap pendidikan pemohon dan lain-lain. Perkara-perkara ini adalah added value dalam setiap permohonan.

(iii) CCRIS

CCRIS adalah catatan atau record segala commitment serta hutang pemohon dengan bank. Sekiranya pemohon mempunyai commitment dengan bank, bank akan melihat sama ada pemohon membayarnya mengikut masa yang telah ditetapkan.

Pemohon masih boleh membuat permohonan walaupun tidak mempunyai sebarang record dalam CCRIS.

Tips yang diberi Afiq adalah: JANGAN FULLY UTILIZE THE LOAN. Contohnya: Sekiranya bank memberi pinjaman sebanyak 300k, pemohon disarankan mengambil 250k sahaja. Selain itu, lampirkan semua dokuman yang ada seperti sijil degree, simpanan Tabung Haji dan lain-lain kerana ianya boleh dijadikan added value dalam permohonan.

Antara dokumen yang bank akan perlukan adalah:

1. Salinan IC

2. Payslip

3. Bank Statement

4. EPF Statement

5. Employment Letter

Namun begitu, ejen hartanah anda boleh tolong semakkan kelayakan loan bahkan juga berhubung dengan pihak bank. Hanya serahkan sahaja segala dokumen tersebut kepada ejen anda.

Selesai sahaja perihal pinjaman, fikirkan pula hal deposit. Deposit biasanya 10% dari harga rumah. Sebagai contoh, harga rumah bernilai 200k, oleh itu perlu sediakan deposit sebanyak RM20k.

“Kalau tak cukup boleh ke bang?”

Boleh, dengan cara, MARK UP LOAN. Beli rumah bernilai RM200k, ambil loan sebanyak RM220k. Namun begitu, apabila membuat mark up loan, installment akan tinggi sikit ditambah pula dengan lain-lain bayaran seperti legal fees kerana semuanya akan tertakluk mengikut harga mark up itu.

Kemudian, berapa sahaja nilai loan yang anda ambil, anda perlu plan perihal rumah tadi. Sebagai contoh anda perlu fikirkan sama ada untuk tinggal di rumah tersebut ataupun sewakan, tinggal lama atau sekejap, dalam masa 5 tahun akan beli rumah lain ataupun tidak serta lain-lain commitment di masa akan datang seperti berkahwin ataupun membeli kereta baru.

Mengapa perlu plan? Kerana apabila anda mengambil loan, anda mempunyai commitment untuk membayarnya SETIAP BULAN. Makan, perbelanjaan anda juga akan berubah sikit. Selepas mempunyai proper plan, anda dikira sudah settle fasa pertama bermakna anda sudah bersedia untuk membeli rumah.

(2) Fasa pembelian

Sesudah masuk ke fasa ini, anda perlu refer semula kepada plan semasa fasa persediaan terlebih dahulu. Kemudian, anda boleh mula untuk 'window shopping'!

Anda bolehlah mencari rumah yang anda berkenan serta match dengan plan anda itu tadi.

Setelah jumpa rumah yang berkenan, anda haruslah membayar booking untuk proceed.

Payment MESTILAH dibuat kepada property agency ATAU law firm. JANGAN bank in kepada akaun personal.

Harga booking ialah 3% dari harga rumah itu. Contohnya harga rumah adalah RM200k maka booking fee adalah (3% x RM200,000) = RM6000.

Setelah selesai book, owner (iaitu anda) akan menandatangan satu borang (form). Form itu nanti attach sekali dengan dokumen-dokumen untuk loan tadi. Kemudian, pemohon perlu submit kesemua dokumen itu kepada bank untuk apply loan. Ejen anda pun boleh tolong hantarkan.

Sekiranya, dokumen-dokumen itu telah lengkap, dalam masa seminggu sahaja anda sudah boleh mendapat approval untuk loan.

Apabila loan sudah approve, ejen akan memaklumkan kepada peguam hartanah untuk menyediakan Sales & Purchase Agreement (SnP). Dalam masa 2 minggu sahaja anda sudah boleh tandatangan.

Semasa menandatangan SnP ini, anda perlu membayar balance deposit. Booking tadi sudah bayar 3%, bukan? Oleh itu ada lagi 7% balance. Bermakna (7% x RM200,000) = RM14,000.

Kalau markup loan, anda tidak perlu membayar perkara ini kerana anda harus menunggu semua perkara selesai baru anda boleh dapat duit.

(3) Fasa tukar nama

Menurut Afiq, fasa ini pemohon boleh tenang sikit kerana kebanyakan kerja akan dilakukan oleh peguam hartanah.

Rumah freehold kebiasaan mengambil masa 3-4 bulan untuk tukar nama manakala rumah leasehold mengambil masa 6 bulan ke 1 tahun.

Berbeza pula dengan rumah low cost, akan mengambil masa lambat sedikit kerana perlu meminta persetujuan atau consent owner terdahulu.

Untuk rumah low cost, pemohon hanya perlu follow up sebulan sekali pada lawyer untuk tanya progress. Tidak perlu marah-marah lawyer kerana proses ini bukan melibatkan satu pihak sahaja.

Apabila sudah settle semua, lawyer akan menghubungi anda untuk check rumah. Anda perlu datang untuk melihat rumah tersebut dikhuatiri ada perkara yang anda tidak suka atau sebarang defect, maka anda boleh segera memaklumkannya untuk claim. Sekiranya semuanya okay, maka, anda boleh mengambil kunci dari lawyer.